据市住建部门介绍,本次智慧灯杆的试点涉及旧的交通标识杆、道路照明立杆、信号灯杆、路名牌立杆等、电车杆、公交站牌、电力杆、街面监控摄像头杆等,在农林下路试点过程新建了55根新杆,同时改造21根老旧杆件,最终在不减少功能的情况下形成了76根智慧综合杆,共计减少了46根。

截至公告披露日,公司尚未知悉上述事项的进展及结论,公司将持续关注后续情况。

近期,豪华品牌BBA上半年财报陆续出炉。受到市场竞争加剧等影响,BBA给出了并不亮眼的上半年成绩单。

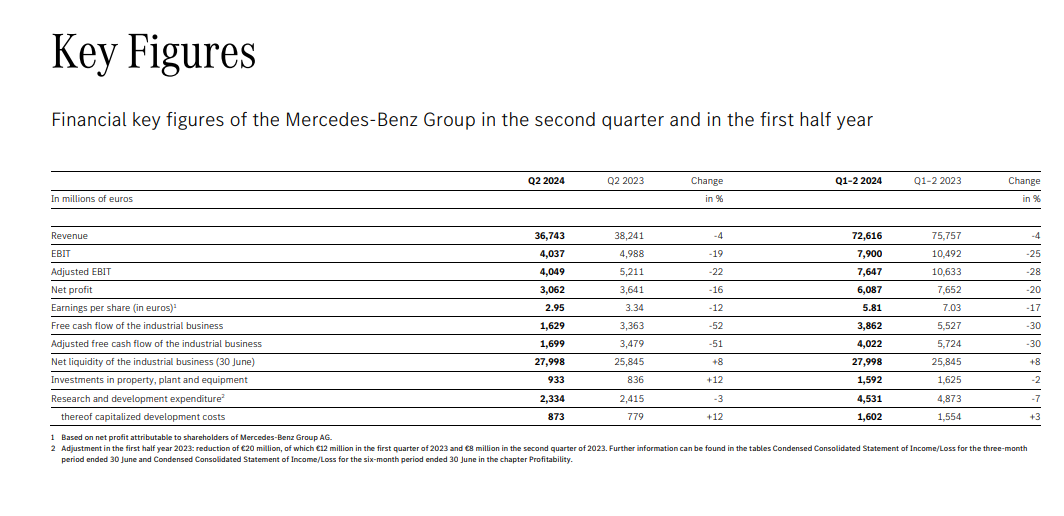

曾经“吸金”能力强悍的BBA今年上半年均录得营收同比下滑。宝马集团(以下简称宝马)上半年营收为735.58亿欧元,同比下滑0.7%;梅赛德斯-奔驰(以下简称奔驰)上半年营收为726.16亿欧元,同比下滑4%;奥迪集团(以下简称奥迪)营收下滑幅度最大,其营收同比下滑9.5%至309.39亿欧元。

就BBA在中国市场的销量而言,根据财报,今年上半年,宝马在中国市场交付量为37.64万辆,同比下降4.3%;奔驰上半年销量同比下降9%至34.15万辆;奥迪在华交付量同比下降2.0%至32.2万辆。

就收入和在华销量双双下滑的原因,时代财经向BBA方面发去采访问题,截至发稿,奔驰、奥迪尚未回复,宝马方面对时代财经表示,2024年上半年,中国市场竞争异常激烈,宝马集团交付超37万辆BMW和MINI品牌汽车, 如此环境下取得这样的销售业绩实属不易。

销量下滑

2024上半年,BBA无论是销量情况还是财务表现均承压。

销量方面,宝马上半年在中国市场交付量为37.64万辆,同比下滑4.3%。其中,新款车型和电动车型的销量是一大看点,宝马方面向时代财经表示:“全新BMW 5系在上市仅仅5个月后,其6月份的单月销量已突破一万辆,这也说明全新5系已顺利度过销量爬坡期,正进入稳定增长阶段。BMW X5上半年售出近4.7万辆,在同级细分市场上继续保持领先。BMW纯电动车型销量同比增长19%。”

奔驰、奥迪在中国市场亦难逃销量下滑。奔驰上半年在华销量同比下降9%至34.15万辆;奥迪在华交付量同比下降2%至32.2万辆。

奔驰在半年报中表示:“中国市场略有萎缩,中国高端和豪华车市场的市场状况依然疲软”。根据乘联会数据,今年1-6月,中国豪华车市场累计零售销量为133.4万辆,同比下滑5.6%。根据惠誉在研报中披露,“尽管零售折扣于2024年6月攀升至约23%的新高,第二季度大众市场合资及豪华品牌燃油车(ICEV)的销量仍大幅下跌23%,进一步加剧了国内市场的疲软。”

营收方面,BBA上半年营收齐齐下滑,宝马录得营收735.58亿欧元,同比微跌0.7%。宝马在财报中称,在竞争激烈的中国,宝马去年的定价策略一定程度上消弭了市场竞争加剧(对销量)的影响。“在中国,消费者信心仍然低迷,将销售额压低至低于预期的水平”。宝马称。

奔驰2024年上半年收入为726.16亿欧元,相较于同期水平的757.57亿欧元下滑4%。奔驰方面解释称:这是由于单位销售额略有下降、产品和市场组合不利、净定价产生负面影响以及汇率出现负面变化。

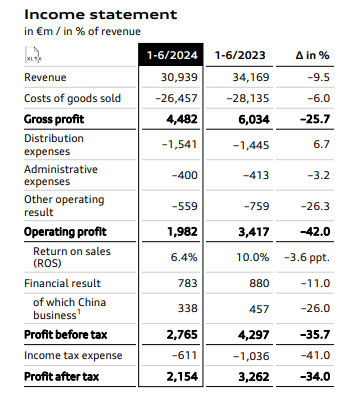

奥迪下滑幅度最大,上半年录得营收309.3亿欧元,同比下滑9.5%。

更不容乐观的是BBA的利润表现。

宝马上半年净利润(Net profit)为56.56亿欧元,同比下滑14.6%。此外,其税前利润(PBT)、息税前利润(EBIT)均录得两位数的同比下滑。前者为80.23亿欧元,同比下滑14.2%;息税前利润(EBIT)则为79.31亿欧元,同比下滑18.4%。

奔驰2024年上半年净利润(Net profit)为60.87亿欧元,去年同期为76.52亿欧元,同比下滑20%;上半年录得息税前利润(EBIT)79亿欧元,同比下滑25%。梅赛德斯-奔驰汽车业务板块报告称,在充满挑战的环境中,调整后的息税前利润大幅下降,并受到不利的产品和市场组合、单位销售额下降、负面的净定价效应等因素的影响。

奥迪上半年的营业利润(Operating profit)为19.82亿欧元,同比大跌42%。奥迪的销售回报率(ROS)同比也降低3.6个百分点至6.4%。销售回报率是衡量企业销售活动盈利能力的一个重要指标,它计算的是企业销售收入与净利润之间的比率。销售回报率数值越高,意味着净利润越高,盈利能力更强。

奥迪在财报中表示,营业利润录得约20亿欧元,ROS为6.4%,均大幅低于去年同期。利润下降的主要原因是V6和V8发动机的供应限制、具有挑战性的市场形势以及新产品的上升成本。其并在财报中提到中国市场业绩的下滑,“奥迪集团在中国的业务为财务业绩贡献了3.38亿欧元(去年同期为4.57亿欧元)。下降的原因有多种因素,包括中国竞争激烈的市场环境。”

中国市场竞争激烈

2024年度半年报中一连串数字或一定程度上揭示BBA的赚钱能力正在下降。而三家豪华车企半年报无一不提到中国市场竞争激烈。

今年7月,“宝马中国将退出价格战”的消息引发热议。根据证券时报7月19日报道,“宝马主动宣布退出价格战,随后,奔驰、奥迪也透露出退出价格战的意向。”

“我们没有宣布退出价格战,这一表述不实。”宝马方面向时代财经表示:“下半年,宝马在中国市场将重点关注业务质量,支持经销商稳扎稳打。”

惠誉评级亚太区企业评级董事杨菁认为,从去年四季度开始,整体豪车品牌的零售折扣率一路上行,严重挤压了经销商的利润空间。对于豪车品牌来说,经销商间的恶性竞争、服务质量下滑对于品牌价值的长期负面影响可能较短期在华盈利缩减更令人担忧。

“豪车品牌站在价值链的最顶端,还有相当一部分高端需求不会轻易转向中国品牌新能源车。因此,通过保价来稳住价格预期和品牌价值,放弃部分中产消费市场,保持高端产品线的服务水平的盈利能力,体现出豪车品牌对自身品牌价值的信心和底气。” 杨菁说。

不过,惠誉预期,由于新能源汽车(NEV)制造商对BBA客户群虎视眈眈,主流合资品牌对跟进这一保价行动或持观望心理。

当下,理想汽车、蔚来、问界、享界等新能源汽车品牌对BBA高举高打。根据鸿蒙智行,问界M9在7月交付量创新高,交付18047辆,蝉联50万元以上豪华车市场销量第一。

理想汽车此前表示,展望2024年,将致力于成为中国市场豪华品牌销量第一。根据理想汽车每周发布的销量榜单,理想汽车与BBA的差距正在缩小。最新一期(7月29日-8月4日)的中国市场豪华品牌销量榜单显示,奔驰以1.67万辆销量位列榜首;奥迪紧随其后,为1.35万辆;理想汽车为1.18万辆,高于宝马的1.14万辆。

对于接下来在中国市场的规划,宝马向时代财经表示,在本月下旬的成都车展上,宝马将带来数款中期改款及换代车型的国内首秀,以强大企业定力、更具吸引力的产品、持续提升服务品质,稳步推动业务发展。

而奔驰则传出放缓电动化战略的消息。根据中国经营报报道,奔驰推迟了其电动化进程。按照奔驰此前的规划,2025年实现新能源汽车销量占比超过50%。但今年的股东大会上,奔驰这一计划被推迟到2030年。奔驰CEO康林松坦言,该公司已经调整了先前设定的目标:不再计划在2030年前在主要市场全面转为电动汽车销售,背后的原因是奔驰的电动汽车的普及速度未达到预期。

对于是否改变电动化战略,时代财经向奔驰方面发去采访函,截至发稿未获得回复。

2010年-2020年,是中国豪华车市场的黄金年代金股配资,市场规模从30万辆增至252万辆,扩大了8倍以上。这一时期,BBA风光无限,占据了最大规模的市场份额。而在新能源汽车时代,中国新能源汽车市场在7月首度实现渗透率超过50%,自主豪华凭借智电化分食BBA份额,2024年下半场,BBA如何守擂与反攻仍是其共同课题。